「投資って難しそう」「お金が減りそう」「投資=ギャンブル」など、

投資=マイナスイメージを持っている方は多いと思います。

私も実はその1人で、今まで「投資」についてしっかりと向き合っておらず、

この10年ほどで、とても「損」してしまった!出来事が多数あります。

残念ながら時間は戻すことはできませんが、

今より若いときはありません。

そこで今回は改めて投資の重要性について、私の過去の失敗談を踏まえて紹介していきます。

この記事を読めば、

何も行動しないことがいかに「損」なのか、

「投資」について今より前向きに考えられるようになります。

結果、私は失敗をしつつ行動した為、わが家の総資産は3000万円まで増やすことができました。

この記事の内容

- 投資で後悔したこと

- 私の投資失敗談

- 初めての投資

- 現在の投資の運用実績

「投資」をせずに後悔したこと

会社の制度で「持ち株制度」があり、入社時には本当に「投資」の「と」の字も興味がなく、

スルーをしていました。

「どうせこんな初任給18万円の会社やめるだろうし…」と。

株価も興味ないし、株なんて何のメリットがあるのだろう?と、

説明会すらしっかり聞いてなかったと思います。

そして、時は立ち、8年後…

当時、持ち株制度を活用した同期が

「俺、今株売れば600万円ぐらいになるんだけど」

と、衝撃発言をしたのです。

株価を調べてみると当時の数百円だったのが数千円と10倍以上の株価に…。

この時ほど8年前に戻りたい!と思った日はありません。笑

たまたま自分会社の業績が上がっただけですが、もし8年前にしっかりと話を聞いて

月1万円でも投資をしていたら…おそらく100万円以上の価値になっていたハズです。

この事件、私は持ち株事件と呼んでいますが、笑

私はこれを機に、「投資」に興味を持ち始めました。

どんな投資を始めたの?

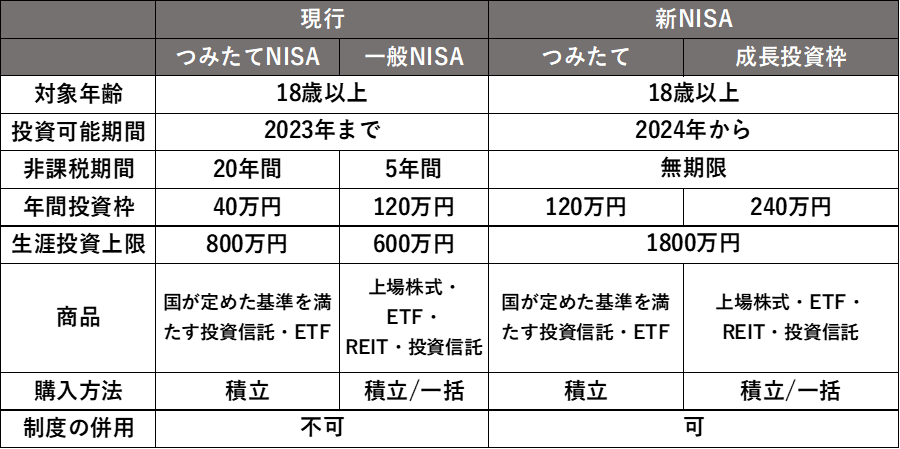

私が投資を始めようとしたときは「つみたてNISA」はなく、「一般NISA」からスタートしました。

よくわからなかったので、「ダイヤモンド・ザイ」などを買って、株主優待が貰える自分の好きな企業の株を買ってみよう!

とSBI証券を開設し、下記の株を買ってみました。

初めて買った日本株

- 丸井グループ

- サンマルク

- ビックカメラ

どれも株主優待が魅力を感じ、

100株ずつ購入しました。

配当金だけでなく、毎年届く株主優待が嬉しくてこの3つの株は今でも所持しています。

(とても損している銘柄もありますが…)

私の投資失敗談

私が購入したのは「一般NISA」※です。

※「一般NISA」の非課税期間は5年間。5年後、手続きをしないと課税口座へ移ってしまいます。

非課税期間は5年間であることは理解していたのですが、その後、仕事が多忙になり、放置をしてしまったのです…。

証券会社のログインも忘れ、お知らせメールも読まず気が付いたら5年経過してしまい、

非課税期間を延長する手続き「ロールオーバー」をしませんでした。

すると、非課税口座ではなくなり、課税口座に自動的に移動してしまい、利益から税金が引かれてしまう「特定口座」※となってしまいました。

※「特定口座」投資で得た利益に20.315%の税金がかかる

せっかく非課税という枠を使えていたのに…本当に呆れます…

失敗を学び、次はつみたてNISAへ

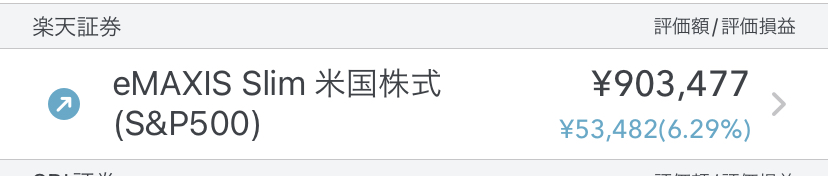

改めて勉強をし直し、「つみたてNISA」に挑戦することに決めました。

当時はSBI証券のみ所持していましたが、楽天でよく買い物をすることもあり、

SBI証券から楽天証券へNISA口座を移管しました。

当時は電話解約のみで、これはもう大変でした…

無事に楽天証券を開設し、ついでに夫の口座も楽天証券で開設。

満額の年間40万円、月3.3万円のつみたてをし、現在ではこれぐらいになっています。

(夫も同額投資なのでほぼ同じです)

子供が生まれ、ジュニアNISAにも投資

2021年に子供が生まれ、「ジュニアNISA」も楽天証券で開設しました。

同じ銘柄のeMAXIS Slimに80万円一括投資をし、翌年2022年以降はつみたて設定にしています。

が、そこにも罠が…投資には「約定日」※1「受渡日」※2というものがあります。

※1「約定日」…取引が成立した日

※2「受渡日」…株式を手に入れる日

月末積立設定の私は、12月末分が年末の休日と重なり、「受け渡し」が翌年扱いになり、

1か月分損の非課税枠を「未使用」で年を越してしまったのです…

80万円の非課税枠のところ、約6.6万円分(1か月分)使い損ねたってことだね…

本当に「無知」は「損」しか生みません!

今年ジュニアNISA始める人は一括をおすすめします…

そして、ママはこんな失敗を繰り返しておりますが、一応1歳児のわが子も両親よりもプラスを生み出しております…笑

現在の状況は?

改めて、育休中に本格的にお金の勉強を開始。

2年前に産休・育休中となり、お金の勉強をしつつ、ライフプランについて見直ししました。

まず、無料のFPさんに相談をし、保険の見直し、今後のライフプランニングを実施。

名義変更のついでに銀行口座の整理カードの整理、夢のマイホームも新しく購入しました。

夫がお金に無頓着だったので、一緒に話をきけるFP相談はすごく効果がありました

無料だから絶対何か営業されるかと思いきや、私の分は保険の見直しは必要ないと判断され、特に何も提案はありません。

しかし、夫は会社と個人、2重に保険に入っていたことに気付き、1社解約すべきことがわかりました。

(…本当にお金に無頓着なのでまだ保険解約はできていません)

お金の見直しや夫の保険も整理させたい!人はまずは無料のFPさんへ相談をおすすめします。

また、FPやYoutubeなどでのお金勉強の結果、初の確定申告で医療費控除や、ふるさと納税、住宅ローン控除。

いろいろなこともスムーズに申請でき、勉強してよかったな、と感じています。

今後の投資について

私自身、会社の制度の1つである財形貯蓄制度を利用していたこともあり、10年以上かけて、

給料天引きで数百万円貯めることができました。

この資金を使って、色々な投資にチャレンジ中です。

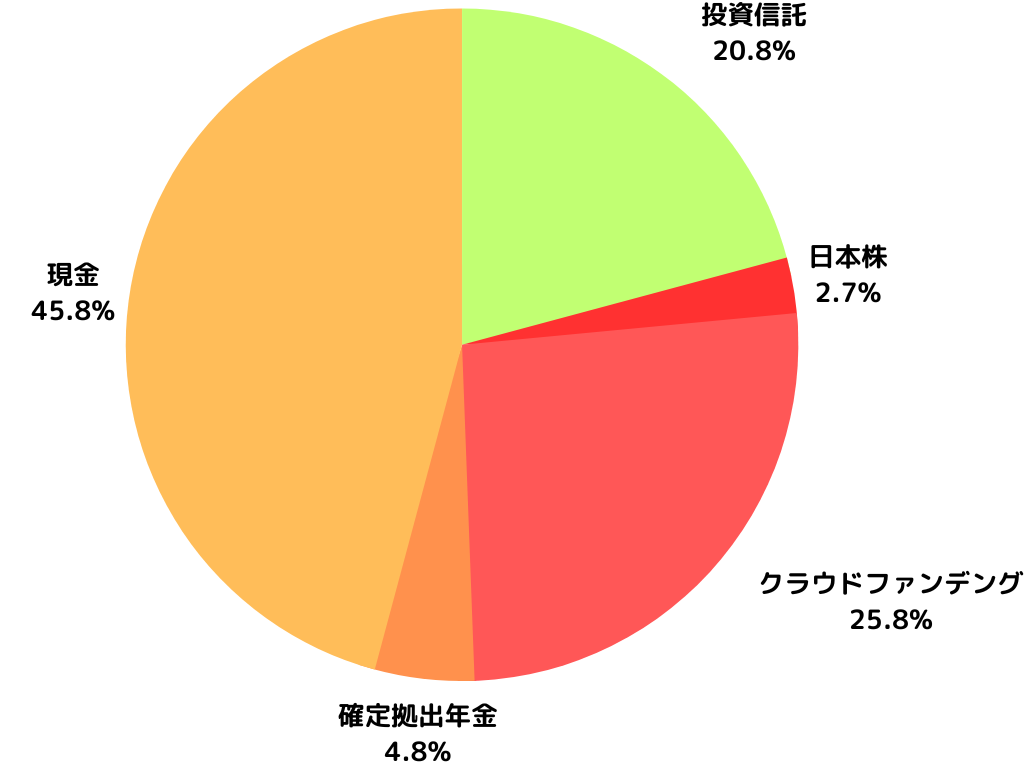

現在の投資状況

- つみたてNISA

- ジュニアNISA

- 確定拠出型年金

- 日本株

- クラウドファンディング

- 仮想通貨

- 持ち株制度

割合としては、このような形ですが、決して、いい割合ではないです。。

日本株の配当金は年間17,000円程度なので、これをもっと増やしていくのが今後の課題です。

理想は現金は20%ぐらいにし、投資信託や、高配当株へ割合を変えていくため計画中していますっ!

クラウドファンディングへ投資をする理由

配当金生活を目指しているため、本来であれば高配当株へすぐに投資していきたいのですが、ここで悩みの種は「新NISA」です。

現在の制度では、「つみたてNISA」をしている場合は、「一般NISA」をすることができません。

来年から始まる「新NISA」制度では、「つみたてNISA」を継続しつつ、「一般NISA」を併用できます。

そこで、私が保有している「特定口座」の株を全部売却をし、「新NISA」制度で買い直すつもりで考えています。

具体的に言うと…

<私の状況>

■「元本80万円」「運用益20万円」「現時点で元本合計100万円」と、20万円ほど利益あり

①そのまま特定口座で運用した場合

20年間年利5%で運用した場合、100万円が265万円になる。

運用利益が185万円に20%の税金(37万円)かかり、「残高は228万円」

②新NISAへ移行した場合

運用益20万円に20%の税金(4万円)が引かれ96万円になる

その後、20年間年利5%で運用した場合、96万円が254.7万円になる。

運用利益は、158万円になるが、新NISAで非課税となるので、「残高は254.7万円」

②‐①=26万円の差が出る

と、いうことなので、私の場合は今年で株を全部売却する必要があるので、これ以上株を買う予定はありません。

そこで、来年の新NISAまでの短期間投資を狙っています!

以上の理由から、半年から1年間という期間でできるクラウドファンディングへの投資を始めたのです。

それが想定以上の当たりで…!

昨年は特に不動産クラウドファンディングのサービスが大量に開始され、沢山の口座開設キャンペーンや、投資キャンペーンで、

配当金以外で、3万円分近くの現金やAmazonギフトカードや、食料品など沢山の優待を貰っています。

配当金に関しては、順調に想定利回りどおりに運用できれば、約40万円の配当金が入る予定です。(※税引き前)

会社財形で眠らせていた数百万円のお金を1年間投資に回すだけで、

40万円近くもお金を増やす可能性が生まれています。

あくまでも、配当金はこれからなので増える可能性と書かせてもらいます!

個人的にはCOZUCHI とTOMOTAQU(トモタク) をお勧めします。

■利回りの上限がない!?最高利回り283%と爆益の可能性がある「COZUCHI」

■キャンペーンが豊富!アマギフやご当地返礼品も当たる「TOMOTAQU(トモタク」

もし、このまま貯金のみを続けていたら…

最近は、ようやく給料水準を上げようとする動きがありますが、ほとんどの方が給料が上がっていないと思います。

私が新入社員の時も初任給は20万円でしたし、これは今でもそこまで変わりはないかと思います。

給料が上がっていないだけなら貯金さえしていれば問題ないですが、世の中は「値上げ」「値上げ」「値上げ」ばかりです。

値上げ3回いった!!でも、それぐらい毎日値上げのニュースが多いよね!

私が学生時代では、マクドナルドのハンバーガーは80円だったと思います(アルバイトをしていましたw)

今では、ハンバーガー1つ170円もしますよね。

極端な例かもしれませんが、今まで80円で変えていたものが約2倍の価格まで値上げしています。

100万円銀行に貯金をしていても1年で20円程度しか増えません。むしろ引き下ろす手数料でマイナスです…

国も投資をさせようと新制度が増えてきているってことは…きっとこれからまた税金が上がるに違いありません。

本当にお金の勉強をしないと、これからは「損」ばかりしてしまうことになると思います。

まとめ: まずはお金の勉強をしよう

今回は「私が投資を始めた理由」についてをテーマに記事を書きました。

まとめると以下のとおりです。

- 投資の知識は絶対あったほうがいい!!

- 投資をもっと早くから始めていれば私はお金持ちになっていた

- 新NISAまでの期間は、短期間投資のクラウドファンディングがおすすめ!

「投資」は、もちろん大事ですが、まずは私みたいに後悔をしてほしくないので、「お金」や「投資」に対する知識に興味をもってほしいです。

この記事をみて少しでも「投資」に対して前向きな気持ちや、「お金」について勉強をしてみたいと思ってもらえればうれしいです。

そして、お金の勉強してみたい!と感じたらまずはこの参考書が持ち運びにもよく、おすすめです。

■みんなが欲しかった! FPの教科書 3級 2023-2024年

資格試験となると8000円程度かかってしまいますが、この1冊読むだけで充分、お金の制度の知識が身に付きます。

10時間もあれば読めるので、通勤時間のお供にでもいかがでしょうか。

この記事で少しでも投資に興味を持っていただけましたら、新NISA、つみたてNISAや、ジュニアNISAなどの非課税で運用できる記事を更新しましたのでこちらも良かったら参考にしてくださると嬉しいです。。